株、株式投資などとよく耳にしますが、初心者の人にとってはよく分からないと思います。

株式投資に参加したいのに、何もわからないままでは参加しようがありません。しかも不安なもの。

「そもそも株って何?」「株はどうやって買えばいいの?」

など、疑問を抱えている人も多いのではないでしょうか。

そんな初心者の方のために、この記事では「そもそも株とは何か」について紹介します。

株式投資を始めたいと思ったら、まずは株について学びましょう。

株って何?株式会社が資金調達のために発行するのが株

株(株式)とは、企業が事業に必要な資金を調達するために、発行しているものです。

会社が「何か事業を始めたい」と思ったら、大きな資金が必要になりますよね。

もし、一般人が何かをやりたくてお金が必要なら、銀行から借りるなどします。借りたら返さなくてはいけません。

株式は、出資という形でお金を集めます。しかも、このお金は返さなくていいのです。

なので、出資する側【株主】は慎重にどこの会社の株を買うか吟味しないといけません。

株を買い、株を保有するということは、出資者となり、会社のオーナーの一人になることを意味します。

「株を買う」=「出資者になる」=「会社のオーナーの一人になる(株主になる)」

株は、企業の業績 社会情勢などにより価値が変動します。

変動を利用して利益を狙ったり、株主になることで得られる権利【配当金】もあり、資産運用商品の一つとして、魅力的な商品です。

株とは正式には「株式」と言って、株式会社が資金を集めるために発行する証明書のことです。

株主になるメリット

株主は株を買って、お金を出しっぱなしで終わってしまうのでしょうか。

それでは、株を買うメリットがありませんよね。

株主になれば、次のメリットがあります。

- 株主総会に参加

- 配当金をもらえる

- いつでも株を売れる

- 株主優待をもらえる

順に説明します

会社経営のオーナーに!株主総会に参加する事が出来る

株主は、会社の経営に参加できます。

実際の企業経営は経営陣の仕事ですが、株主であれば株主総会での議決権を得て、会社の意思決定に参加できます。

議決権の大きさは保有している株数の多さで決まり、保有株数が多いほど議決権も大きくなります。

株主総会とは

株主総会とは、株主が会社に関する意思決定を行うため、議案を検討・決議する機関です。

株主が株主総会において議決権を行使することは、株主権のうち、会社の経営に関与できる権利を意味する「共益権」に分類されます。

(これに対して、配当などの経済的利益を受ける権利を「自益権」といいます。)

会社が利益を出せば配当金として還元される

株主になれば、「配当金」をもらう権利が発生します。

会社の利益にもよりますが、いいところだと利回り5%もあり得ます。

「配当金」は、株取引で儲けるための重要なポイントとなります。

会社が配当を実施している間は、継続して配当金を受け取ることができます。

株主は株の売却益(キャピタルゲイン)で利益が得られる

株主は、持っている株を売却する権利もあります。

自分が買った株価よりも高い価格で他の人に売れば、儲けが出ます。

これを「キャピタルゲイン(売却益)を得る」といい、株で儲ける一番のポイントです。

多くの投資がこの「キャピタルゲイン」を目的に、株の売買をしています。

「株を安く買って、高い値段で売ること」が、株で儲ける基本的な方法です。

安く買って高く売ればいいなんて、株で儲けるのってけっこう単純です。

しかし油断してはいけません。投資初心者が知識もなく株取引を始めたら、多額の資金を失うこともありえます。

投資の勉強をしてから、投資を始めましょう。

株で株主優待を手に入れよう!好きな商品・サービスを狙うのも楽しいです

株主優待制度のある会社の株主になれば、株主優待を得る権利があります。

全ての会社が株主優待を用意してないので、確認しましょう。

株主優待として「自社製品」や「自社商品割引券」など、会社によって提供される商品やサービスはさまざま。

株主優待は「自分がよく使う商品やサービス」を狙ってくださいね。

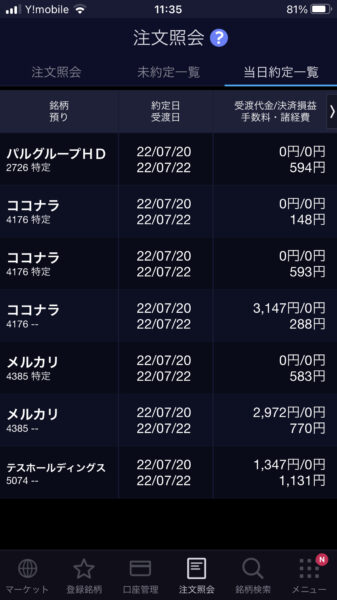

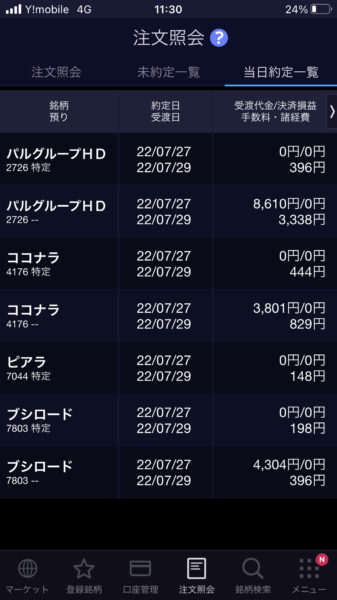

(キャピタルゲイン)株の売買で利益を上げる 株を学べば1日で数万円も可能

デイトレードでの利益【1日の中で株の売買を行う手法】 仕事もしているので、1時間程度で得られた利益

7/20は約7,000円利益

7/22は28,000円利益

7/27は約16,000円利益

株の勉強をすることで、資産を増やすことも可能。

デイトレードは速い判断が必要で難しいですが、数日から数週間で行う投資【スウィングトレード】は分析する時間があるので、初心者の方はスウィングトレードの方が利益を上げやすい。

どこで株を学べばいいの?

自分が今まで株の勉強のためにたくさんのセミナーに参加したり教材を購入しました。

多いのが、3ヶ月で30万円ほどかかります。

3ヶ月で、基礎を学んで応用を学ぶというものが大半です。

初心者にとっては、基礎を学べるので時間の短縮が出来ます。自分で調べるとかなり大変です。

3ヶ月の期間というのは、会員制サイトを閲覧出来る期間で 良心的なところは、3ヶ月以降も閲覧可能だったりします。

分からないことをメールで質問出来るのも3ヶ月までです。

基礎は学べていいのですが、実践となるとそこまでは難しいかと思います。

もし30万出して受講しようと思っているのなら、このサイトでも株に関する記事を載せているのでサイトで勉強してみてはどうでしょうか?

普通のセミナーよりも為になると思います。

有料級の記事を無料で見る事ができます。

基礎と考え方を解説しています。興味ある方はご覧下さい。

株取引をするための『証券取引所』の役割と仕組みとは

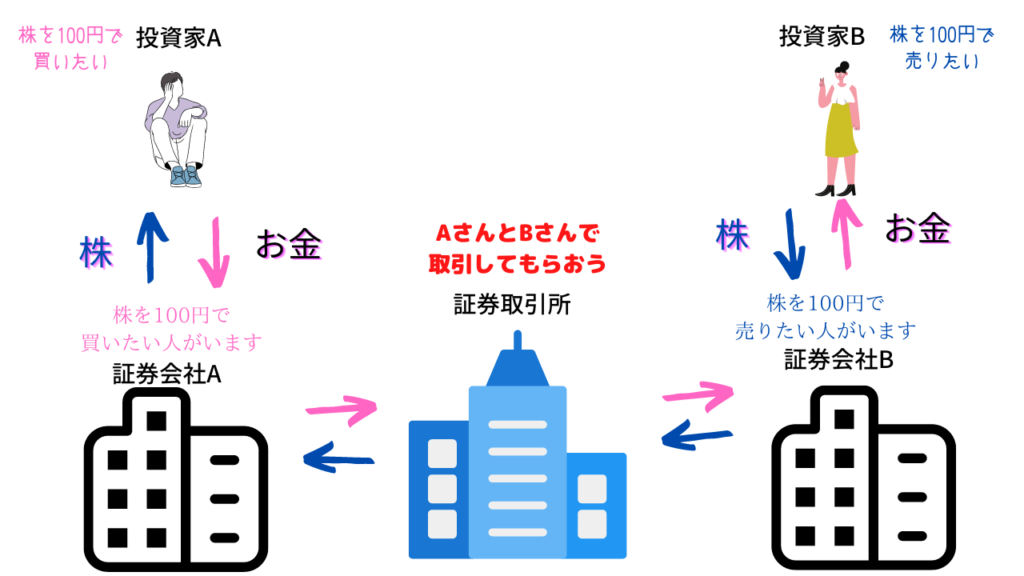

株は発行している企業から、直接買えません。

証券取引所を通じて、他の投資家が売りに出している株を購入します。

売る時も同じで、証券取引所で株を売ります。

しかし証券取引所に直接出入りするわけではありません。

証券会社に仲介してもらって、株式の売買に参加するのです。

証券取引所の役割は!証券会社を介して株式取引をする所

株は「証券取引所」で売買されています。

日本で株の売買ができる証券取引所は、東京、名古屋、福岡、札幌の4箇所。

上場した企業の株が証券取引所に多く集まると、その株で取引したい世界中の投資家も集まります。

証券取引所に多くの人と株が集まると生まれる「メリット」は次の2点

- 活発な株取引ができる

- 株が適正価格になりやすい

証券取引所で取引できる株の種類が少なく、取引したい人もいなければ活発な株取引はできません。

証券取引所で扱う株が増えれば増えるほど、人も多く集まり「株取引」は活発になります。

多くの人が集まれば、全体の需要と供給のバランスを取った適正な株価で取引が出来ます。

証券取引所会員の証券会社に仲介して株を売買する

株取引は、証券取引所で行われていることを紹介しました。しかし個人で証券取引所に行ったところで、見学はできますが株は買えません。

株を買うには、証券取引所の会員である「証券会社」の仲介が必要です。

証券会社は、株を買いたい人・売りたい人から注文を受け、証券取引所に伝えます。証券取引所に伝えられた「売りたい」注文に対して、「買いたい」注文があれば、売買が成立する仕組みです。

売買するなら、証券会社で株専用の口座開設をしないと取引できません

自分は、証券会社はSBI証券を使っています。

証券会社によって、どの証券取引所の株を扱えるかが違います。

証券取引所4カ所すべての株を扱える証券会社もあれば、全部を扱っていない証券会社もあります。

国内の証券取引所4カ所すべての株を扱っている「証券会社」は、次の証券会社あります。

証券取引所東京、名古屋、福岡、札幌の4箇所すべて取引可能な「証券会社」(例)

- SBI証券

- 松井証券

- マネックス証券

- SMBC証券

証券取引所で売買できるのは『上場企業』の株のみ

証券取引所では、全ての株が買えるわけではありません。

証券取引所に上場している企業の株だけが買えるのです。

「上場」とは?

企業が発行した株を、証券取引所で取引可能になることを「上場する」と言う。

証券取引所で上場するには、証券取引所が設けている基準をクリアする必要があります。

証券取引所で上場するための審査基準の項目には、次のようなものがあります。

証券取引所で「上場する」審査基準項目

- 株主数

- 株式数

- 時価総額

- 事業の継続年数

- 純資産の額

証券取引所に上場して投資家からの注目が集まれば、企業は事業資金を集めやすくなるのです。

企業にとって、事業を運営するための資金調達は必要不可欠。だからこそ、企業は証券取引所の厳しい審査基準を満たして「上場」します。

基準をクリアしないと上場出来ないので、上場していれば信用もかなりあります。

株主は出資額以上の損失を負わない 【株主有限責任の原則】

株を買えば、株主なので株主総会に参加したり配当金をもらったりする権利が発生します。

権利があれば責任もありますから、株主は出資先の企業に対して「出資額分の責任」を負うことになります。

ただし「株主有限責任の原則」があるため、出資額以上の責任を負う必要はありません。

手持ち資金以上の投資をおこなう信用取引は別として、株投資に失敗しても出資額以上の損はしないのです。「株主有限責任の原則」について詳しく見ていきましょう。

投資に失敗しても出資額以上の損はしない!株主有限責任の原則

「株主有限責任の原則」とは、「株主は出資企業に何かあっても、出資額までの責任しか負わない」というルールがあります。

「出資額までの責任」と言っても、株主が出資先の企業に対して責任を負うわけではありません。

株主は「出資額が全く返ってこないリスクがある」ということです。

例えば出資先企業の業績が悪化して、莫大な借金を返せなくなったとします。このとき、株主にまで借金の取り立てが来ることはありません。借金の責任は、会社が負います。

株主が、出資した金額以上の責任はないのです。

とはいえ、そのようなリスクのある会社に投資しないようにすれば、問題ないです。最悪倒産間近の会社を選んでしまったら、損を最小限にするためにすぐ売ってしまいましょう

株式の始まり

「株主有限責任の原則」の始まりは、17世紀の「オランダ東インド会社」。当時は大航海時代で、船で海外へ行き香辛料をヨーロッパに持ち帰れば、巨万の富が得られました。

しかし航海には巨額の資金が必要でした。さらに航海の成功率は20%以下とハイリスク。相当な資産家でも1人で資金を出すのは難しいため、複数の人が資金を出しあって株主になる仕組みがとられました。

その仕組みの中で「お金を出した証拠」として渡されたのが「株式」でした。

このとき株主の責任が無限責任であれば、お金を出してくれる人がなかなか集まりません。成功率20%以下の航海に賭けて、全財産を失うリスクは負えないと考えるのが普通ですよね。

そこで考え出されたのが「株主有限責任の原則」です。

「株主有限責任の原則」があれば、航海に失敗しても株主は出資額を失うのみ。全財産を失う場合と比べて、株を買う心理的ハードルはぐっと下がりますね。

「株主有限責任の原則」は、株式会社の根幹をなすルールとして今でも受け継がれており、日本の法律(会社法第104条)にも定められています。

ただし信用取引をする場合は別です。信用取引は手持ち資金以上の取引ができるから、実際の出資額以上に損をすることもあり得ます。

株の仕組みや株主のメリットを利用し、株式取引を始めましょう

まとめ

- 株とは、企業が事業運営の資金を集めるために発行する証明書

- 株主は、株主総会への参加や配当金を受け取る権利が得られます。

- 株は証券取引所で売買されており、株を売買したいときは証券会社を通じて取引可能。

- 株主は「株主有限責任の原則」により、出資額以上に損をすることはない。

- ただし手持ち資金以上の投資ができる「信用取引」は、出資額以上の損をすることもありますから投資初心者の方は気をつけてください。

- 株取引を始める前に、まずは株や株取引の仕組みについてしっかり勉強しましょう。

- 株取引に参加するための基礎知識として、勉強した知識を株取引に役立ててくださいね。